Uit de praktijk: met een goede voorbereiding naar een tevreden verkoopresultaat

Regelmatig worden we gevraagd om onze kennis en ervaring in te zetten voor de verkoop van een complete boerderij.

Voordat een verkoop van een boerderij volledig ‘live’ gaat, vindt er de nodige voorbereiding plaats. Onder andere het inventariseren, het onderzoeken van potentiële kansen en goed documenteren zijn evident.

De uitgebreide voorbereiding is nodig om de opdrachtgever de verkoopmogelijkheden te schetsen, een goede inschatting te maken van het verloop van het verkoopproces en, niet onbelangrijk, in te schatten wat de boerderij op kan leveren en met welke voorwaarden.

Dynamisch proces

Een verkoop vergt tijd en kwaliteit. Vanaf het beslismoment om te verkopen, tot en met het moment dat de boerderij ook daadwerkelijk is verkocht en opgeleverd, wordt als een dynamisch proces ervaren.

Met wederzijds vertrouwen wordt de casus vooraf goed doorgesproken om verrassingen uit te sluiten. Een verkoop is een onomkeerbaar (emotioneel) besluit waarbij we persoonlijk betrokken zijn. Tijdens het verkoopproces informeren we de opdrachtgever, analyseren biedingen en adviseren we hoe daarmee om te gaan.

Courante landbouwbedrijven: aanbod beperkt, vraag groot

Het aanbod van courante landbouwbedrijven is beperkt, terwijl er ondanks de onzekerheden door de stikstofproblematiek toch behoorlijk vraag is. Het opnieuw opbouwen van een volledig melkveebedrijf is zeer zeker niet eenvoudig. Vandaar dat gezocht wordt naar courante bedrijven.

Het op orde hebben van de juiste vergunning (vooral veehouderijbedrijven), de ligging van een bedrijf, de kwaliteit en de omvang van de landbouwgrond dragen bij aan de interesse van kandidaat-kopers.

Verkoop modern melkveebedrijf met altijddurend recht van erfpacht

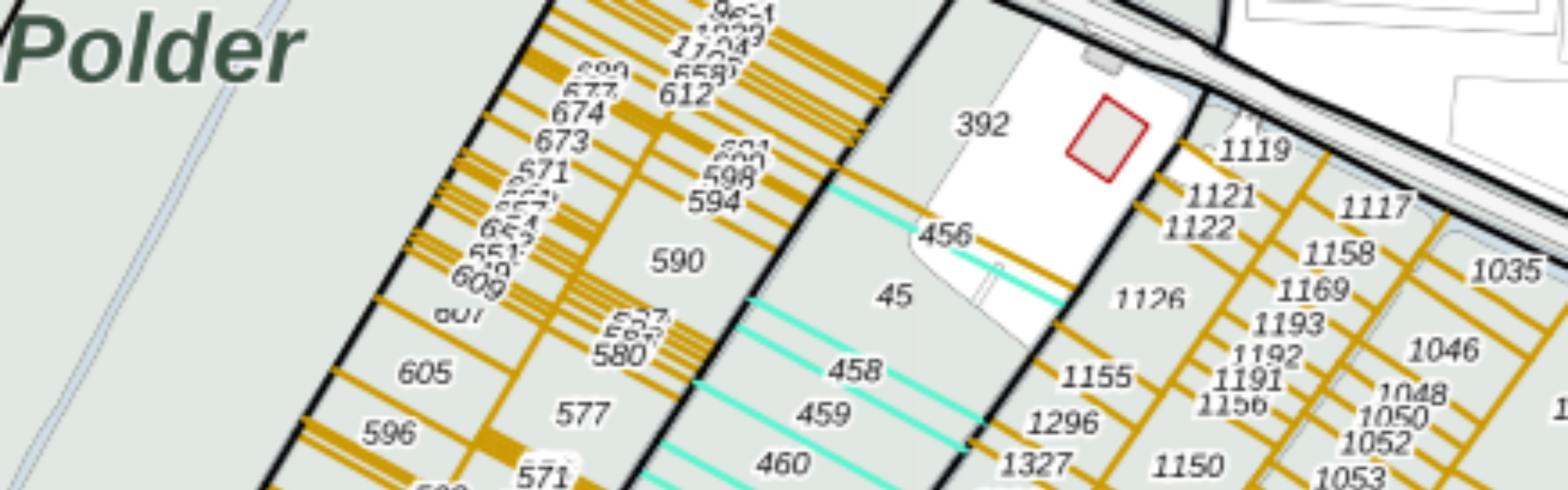

Recent is ons de opdracht gegund voor de verkoop van een modern melkveebedrijf, voor een gedeelte volledig eigendom en voor een gedeelte grond in gebruik op basis van een altijddurend recht van erfpacht.

Voor het erfpachtrecht gelden andere voorwaarden dan voor het volledige eigendom.

Na de voorbesprekingen met de klanten, de inventarisatie en de bestudering van de informatie, hebben we overlegd met de bloot-eigenaar. Zo werd duidelijk hoe een verkoop tot stand kan komen en welke aanvullende voorwaarden gesteld moeten worden.

Ook de accountant wordt vroegtijdig bij de verkoop betrokken.

Doordat het altijddurend recht van erfpacht niet eindigt, was er voor de kandidaat-koper een grote mate van zekerheid van gebruik tegen een beperkte(re) investering in vergelijking met volledig eigendom. Die grote mate van zekerheid vertaalt zich in de marktwaarde van het zakelijk recht van erfpacht.

Samen met de opdrachtgevers hebben we verschillende kandidaat-kopers gesproken en bezichtigingen gedaan. Uiteindelijk werd overeenstemming bereikt met een koper die elders zijn boerderij verkocht om via een vrijwillige kavelruil te verplaatsen.

Voor de verkoop van het recht van erfpacht was de instemming van de bloot-eigenaar vereist, die kaders had gesteld voor de overdracht. In een goede harmonie vond met toestemming van de bloot-eigenaar de juridische en feitelijke levering plaats aan de koper.

Voor de verkopers werd bedongen dat de woning langer bewoond kon worden zodat de verhuizing naar een nieuwe locatie ook vlekkeloos plaats kon vinden.

Van A tot en met Z

Onze opdrachtgevers, de koper en ook wij zijn zeer content met de wijze van de verkoop, het verloop van de onderhandelingen en het bereikte resultaat.

De enkele vragen die na de overdracht nog aan de verkoper werden gesteld, hebben we naar alle tevredenheid opgelost. Dat beschouwen we als nazorg. We begeleiden het proces van A tot en met Z.

Meerwaarde bij verkoop

Mocht u overwegen om te verkopen of bent u benaderd door de overheid voor verkoop, dan komen we graag met u in contact. We praten u onder het genot van een kopje koffie aan de keukentafel graag bij over de meerwaarde die wij u te bieden hebben.