Evaluatie SEO: afschaffing van de landbouwvrijstelling?

In een reeks artikelen over de landbouwvrijstelling hebben wij aandacht besteed aan diverse aspecten van deze vrijstelling. Die reeks is afgesloten.

Inmiddels is er aanleiding om opnieuw aandacht aan dit onderwerp te besteden in een artikel. In opdracht van het ministerie van LNV heeft het onderzoeksbureau SEO een rapport uitgebracht over de evaluatie van de landbouwvrijstelling. Dat rapport is aangeboden aan de Tweede Kamer.

SEO-onderzoek: kern

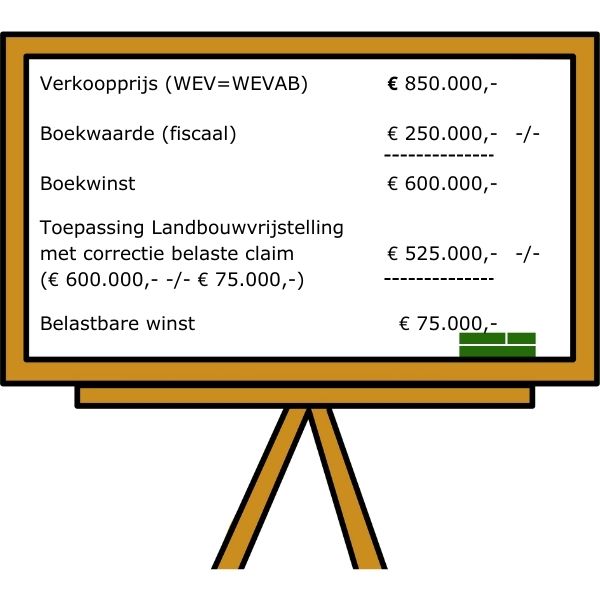

Het SEO-onderzoek trekt de conclusie dat de landbouwvrijstelling niet langer doeltreffend en niet langer doelmatig is. Die conclusie ziet op het oorspronkelijke doel van de landbouwvrijstelling [1], maar daarnaast ook op zogenaamde neveneffecten. [2]

Het SEO geeft aan dat afschaffing van de vrijstelling een logische optie is. Het SEO geeft aan dat het doel en de effecten van de landbouwvrijstelling voor de praktijk ook op andere wijze behaald kunnen worden.

SEO-onderzoek: wijze van afschaffen

Het rapport noemt twee beleidsalternatieven, namelijk afschaffen of hervormen.

Hervormen van de landbouwvrijstelling wordt niet als reële optie gezien. Afschaffen wordt wel als logische beleidskeuze gezien en dit is ook de conclusie in het rapport van SEO.

Bij het afschaffen ziet het SEO twee varianten voor de praktijk, namelijk:

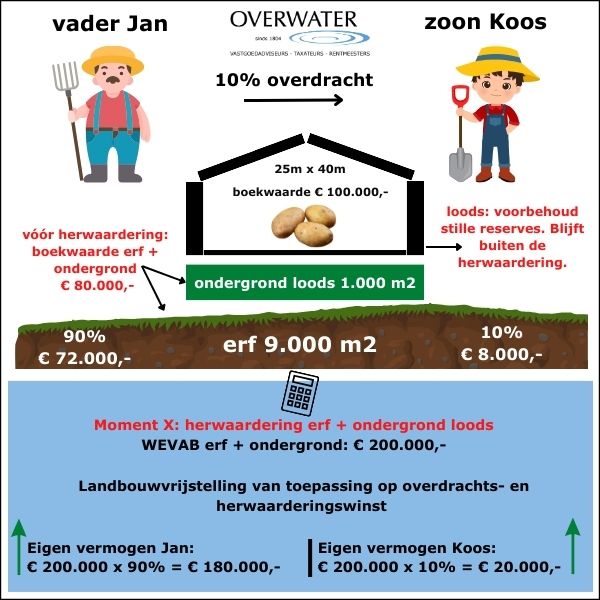

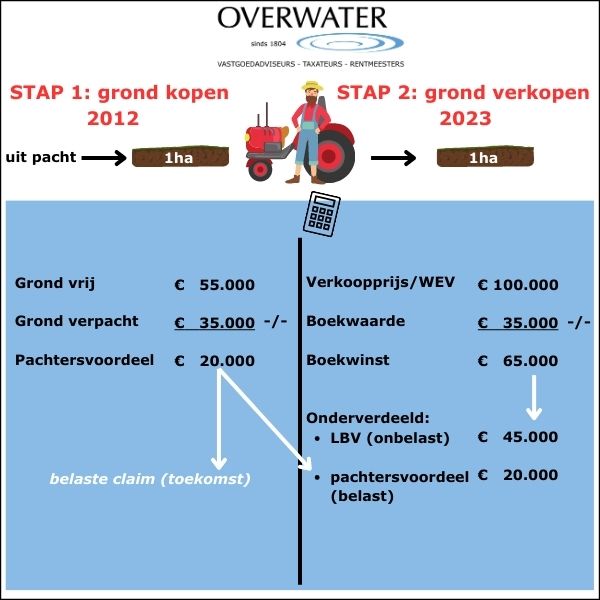

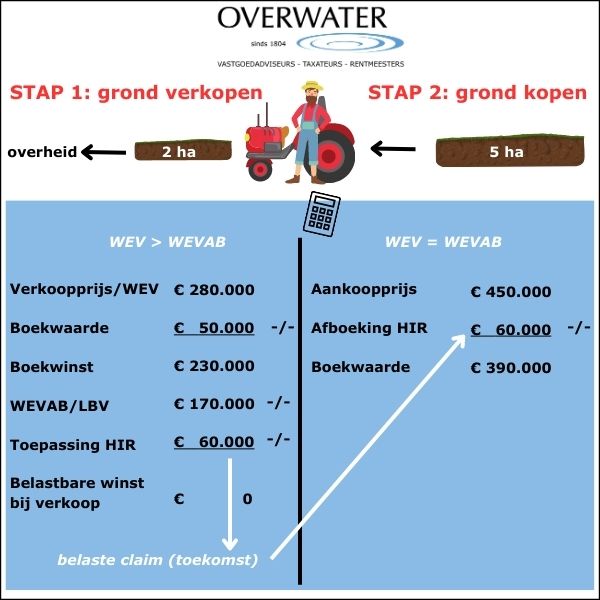

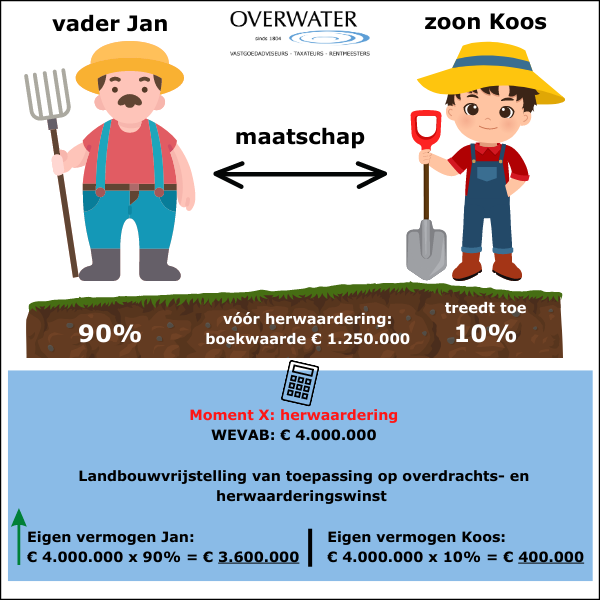

- Een eenmalige herwaardering van de landbouwgronden op de balans.

- Een herwaardering van de landbouwgronden op basis van normbedragen.

Politieke besluitvorming

De afgelopen jaren is de landbouwvrijstelling al diverse malen aangepast en ingeperkt. Het SEO stelt nu afschaffing van de landbouwvrijstelling voor en het rapport is in de politieke arena gebracht. De Tweede Kamer en het kabinet moeten zich daarover buigen. Het is afwachten of het rapport vertaald gaat worden naar een daadwerkelijke afschaffing.

Praktijk

Doordat de afschaffing van de landbouwvrijstelling wederom prominent op de politieke agenda staat, gaat dit onderwerp leven in de adviesgesprekken. Allerlei onderwerpen komen aan de orde die van invloed zijn op het individuele bedrijf. De eventueel afschaffing van de landbouwvrijstelling heeft ongetwijfeld effect op de dagelijkse agrarische praktijk.

Advies

Vroeg of laat komt een agrarisch bedrijf in aanraking met de landbouwvrijstelling. In specifieke gevallen raden wij u aan om contact op te nemen met uw fiscaal adviseur.

Wilt u onze blogs over de Landbouwvrijstelling teruglezen? Dat kan op deze pagina.

[1] Het opheffen van de fiscaal ongelijke behandeling tussen eigenaar-agrariërs en eigenaars-verpachters

[2] Bijvoorbeeld de werking van de grondmarkt of de invloed op de (betaalbaarheid) overname